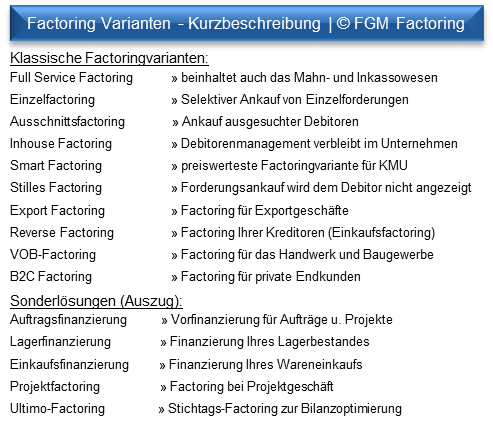

Factoring Varianten, Auswahl & Übersicht:

Die nachfolgende Übersicht beinhaltet die relevanten Factoring Arten, die der deutsche Markt anbietet. Sollten Sie sich hier nicht wiederfinden, sprechen Sie uns bitte an. Wir arbeiten Ihnen gerne eine individuelle Factoring Lösung nach Maß, entsprechend Ihren Anforderungen, aus.

Alle Factoring Varianten aus einer Hand:

In der Summe bieten die inzwischen über 250 Factoringgesellschaften in Deutschland mehr als 40 verschiedenen Factoringvarianten an. Sie können Ihren Gesamtumsatz oder Forderungen ausgesuchter Debitoren - mit oder ohne Offenlegung - verkaufen.

Neben einer sehr unterschiedlichen Preisgestaltung präferiert jede Factoringgesellschaft unterschiedliche Branchen oder Umsatzgrößen. Wir beraten Sie gerne bei der Auswahl geeigneter Factoring Varianten und der Selektion der hierfür geeigneten Anbieter. Nach Auswertung des Analysebogens stellen wir Ihnen aus über 40 Factoring Varianten die besten Angebote vor. Zum Kostenvergleich unterschiedlicher Angebote und Berechnungsmethoden empfehlen wir den Factoring Rechner zur Kalkulation der tatsächlichen Kosten.

Übersicht und Kurzbeschreibung der wichtigsten Factoring-Arten:

Full Service Factoring:

Full Service Factoring beinhaltet den offenen Forderungsverkauf, inklusive Forderungsausfallversicherung. Das Mahnwesen (Debitorenmanagement) überfälliger Forderungen übernimmt ebenfalls der Factor. Diese Form wird häufig von Unternehmen gewählt, die ihre Buchhaltung im Mahnwesen entlasten möchten.

Inhouse Factoring (Mahnwesen verbleibt im Unternehmen):

Im Inhouse Verfahren verbleibt das Debitorenmanagement in Ihrer eigenen Buchhaltung. Überfällige Forderungen werden je nach Factor erst zum 31. / 61. Tage des Zahlungsverzugs an den Factor übergeben. Diese Variante sehr preiswert und bietet darüber hinaus den Vorteil, dass Sie die "Ansprache" überfälliger Debitoren individuell wählen. Kein Factor kennt die Befindlichkeiten Ihres Kunden so gut wie Sie.

Stilles Factoring (verdeckter Forderungsverkauf):

Das stille Verfahren, ohne Offenlegung des Forderungsverkaufs, nutzen Unternehmer bei Kunden mit Abtretungsverboten oder für die 2-5 umsatzstärksten Debitoren. Eine gute Bonität und Ertragskraft sind hier Voraussetzung, da der Factor Forderungen quasi "blind" ankauft. Wir bieten diese Variante bei guter Bonität ab einem Factoringumsatz von 500 T€ p.a.

Selektives Factoring (Ausschnittsfactoring):

Sie verkaufen nur Forderungen ausgesuchter Kunden, z.B. jene mit längeren Zahlungszielen oder höheren Rechnungsbeträgen. Das Factoring wird hier selektiv nur abgestellt auf Debitoren, die Liquidität binden. Die Kombination Selektives + Inhouse Factoring ist die bei mittelständischen Unternehmen beliebteste und preiswerteste Variante. Zusätzlich können Sie ausgesuchte (Groß-) Kunden still factorn lassen.

VOB-Factoring für Handwerk & Maschinenbau:

VOB-Factoring wurde speziell für das Handwerk, sowie den Anlagen- und Maschinenbau konzipiert, damit auch Teil- und Abschlagszahlungen verkauft werden können. Hierfür ist die professionelle Dokumentation und Leistungsabnahme seitens des Auftraggebers von entscheidender Bedeutung. Für Handwerker und Maschinenbauer stehen die Factoring Varianten "Full Service", "Still", "Selektiv" und "Inhouse" zur Verfügung.

Courtage-Factoring für Immobilienmakler:

Mit Courtage-Factoring erhalten Immobilienmakler und Bauträger die Makler Courtage sofort nach notarieller Beurkundung. Sie stärken die eigene Liquidität nachhaltig, schonen Kreditlinien und können Vertriebsprovisionen schneller auszahlen.

SMART-Factoring mit 100% Kostenkontrolle:

SMART-Factoring ist die günstigste Factoring Variante für Unternehmen bis ca. 10 Mio. € Jahresumsatz, deren durchschnittliches Debitoren-Zahlungsziel bis zu 60 Tagen beträgt. Sie zahlen eine monatliche Factoring Pauschale und erhalten eine feste Vorfinanzierungslinie, die Sie je nach Geschäftsverlauf flexibel anpassen können. Auch bei steigenden Umsätzen erhöhen sich die monatlichen Factoringgebühren bei gleichbleibender Vorfinanzierung somit nicht.

Je nach Geschäftsverlauf oder Liquiditätsbedarf kann die Finanzierungslinie (bis zu 4 X pro Jahr kostenfrei) angepasst werden. Somit verfügen Sie über eine 100% Kostenkontrolle und "kaufen" immer nur so viel Liquidität ein, wie Sie tatsächlich benötigen.

Modulares Factoring (Factoring + Einkaufsfinanzierung):

Hier nutzen Sie Factoring (fast jede Variante ist möglich) plus Einkaufsfinanzierung in Kombination. Factoring (da preiswerter) sichert hierbei die Liquidität für das Tagesgeschäft. Die Einkaufs- oder Auftragsfinanzierung wird zusätzlich bei Aufträgen mit höherem Vorfinanzierungsbedarf genutzt.

B2C-Factoring (ohne Online Handel):

B2C-Factoring ermöglicht Unternehmen aus zahlreichen Branchen Privatkunden auf Rechnung zu beliefern. Forderungen sind gegen Zahlungsausfall abgesichert und der Factor überweist den Rechnungsbetrag sofort nach Rechnungsstellung an den Unternehmer.

E-Commerce Factoring (für Webshops und Online Handel):

Factoring für Webshops und Online Händler beinhaltet die sofortige Bonitätsprüfung während des Bestellvorgangs in Echtzeit. So können auch Privatkunden die Zahlarten "Kauf auf Rechnung" oder "Ratenzahlung" angeboten werden kann. Bei Full Service Payment Lösungen kann der Provider z.B. auch die Konten- und Debitorenverwaltung übernehmen.

Ultimo Factoring (zum Bilanzstichtag):

Ultimo Factoring hat die Besonderheit, dass Forderungen nur im Monat des Geschäftsjahresendes verkauft werden. Primäre Zielsetzung ist hier nicht die Liquiditätsschöpfung, sondern die Verkürzung der Bilanz und Erhöhung der Eigenkapitalquote. Sie erhalten bei uns zusätzlich eine Sonderform derart, dass Sie über das Jahr Forderungen ausgesuchter Debitoren und im letzten Monat des Geschäftsjahres den gesamten Forderungsbestand factorn können.

Einzelfactoring:

Hier können Sie einzelne Forderungen verkaufen. Der Einzelforderungsverkauf ist die teuerste aller Varianten und wird nur von sehr wenigen klassischen Factoring Unternehmen angeboten. Wir bieten den Einzelforderungsankauf für Einzelaufträge oder Projektgeschäfte ab einem Rechnungsbetrag von 250 T€ an. Unsere Kunden aus dem Maschinen- und Anlagenbau nutzen diese Variante häufig. Für kleinere Rechnungsbeträge bieten sich Factoring Online Plattformen an.

Exportfactoring (Auslandsfactoring):

Beim Exportfactoring dienen Sie lediglich Forderungen von Kunden an, deren Firmensitz außerhalb Deutschlands ist. Der Factoringumsatz pro Jahr sollte hier, je nach Anbieter mind. 1.0 - 2.0 Mio.€ betragen. Der Forderungsverkauf erfolgt meist im offenen Inhouse Verfahren, bei größeren Unternehmen auch still, ohne Offenlegung.

Einkaufsfactoring (Reverse Factoring):

Beim Einkaufsfactoring werden (Lieferanten-) Forderungen aus Warenlieferung oder Leistung gegen Ihr Unternehmen angekauft. Im Gegensatz zum Finetrading (Einkaufsfinanzierung) kauft der Reverse Factor fortlaufend alle kreditorischen Forderungen ausgesuchter Lieferanten an. Dieser zahlt Ihre Lieferantenrechnungen sofort und räumt Ihnen wiederum ein längeres Zahlungsziel ein. Voraussetzung ist hier ein ausreichendes Rückversicherungslimit auf Ihr Unternehmen.

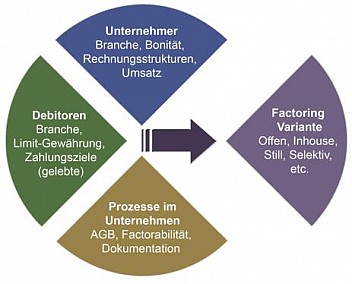

Voraussetzungen und Anforderungen:

Auf Grund unterschiedlicher Annahmevoraussetzungen, steht jedoch nicht jedem Unternehmen jede Factoringvariante zur Verfügung. Umsatzgröße, Bonität, Vertragsbedingungen und Zahlungsverhalten Ihrer Abnehmer, sowie Verifizierbarkeit der erbachten Leistung entscheiden über die in Frage kommenden Optionen.

Gerne beraten wir Sie bei der Auswahl der für Ihr Unternehmen idealen Factoringvariante. Nach Zusendung und Auswertung des Analysebogens arbeiten wir für Sie einen Preisvergleich leistungsstarker Anbieter aus, selbstverständlich kostenlos.