Full-Service-Factoring - Erklärung u. Definition

Full-Service-Factoring, auch als Echtes Factoring bezeichnet, ist die meist genutzte Factoringvariante in Deutschland. Unternehmer schätzen den Vorteil, dass sich der Factor neben der Beitreibung überfälliger Forderungen auch um das Forderungsausfallrisiko kümmert. Sie können eine bereits bestehende Warenkreditversicherung in den Factoringvertrag einbinden oder der Factor schließt diese mit seinem eigenen Rückversicherer ab. Immer dann, wenn angekaufte Forderungen gegen Ausfall versichert sind, spricht man vom Echten Factoring.

Vorteile und Nachteile beim Full Service Verfahren:

Der größte Vorteil beim Full-Service Factoring ist die Auslagerung des Debitorenmanagements an den Factor und damit die Entlastung Ihrer Buchhaltung. Dennoch wird keine Factoringgesellschaft die ideale "Ansprache" bei überfälligen Forderungen für jeden Ihrer Kunden finden.

Niemand kennt die individuellen Befindlichkeiten Ihrer Debitoren (welcher Kunde braucht eine harte, mahnende oder verständnisvolle Ansprache?) so gut wie Sie und Ihre Mitarbeiter. Ein weiterer Nachteil könnte die Außendarstellung bei Ihren Kunden sein. Ein Full Service Verfahren ist grundsätzlich offen, nicht jeder Kunde ist begeistert, wenn ein Factor überfällige Rechnungen anmahnt.

Zahlreiche Factoringgesellschaften lagern diesen Service wiederum an externe Call Center aus. In diesem Fall kann eine unangemessene Ansprache eine Kundenbeziehung auch belasten. Verhandeln Sie daher mit dem Factor, dass die Bearbeitung überfälliger Rechnungen zumindest die ersten 14 Tage in Ihren Händen bleibt. Dieser Vereinbarung stimmen seriöse Factoringgesellschaften problemlos zu, sofern Ihre Buchhaltung professionell arbeitet.

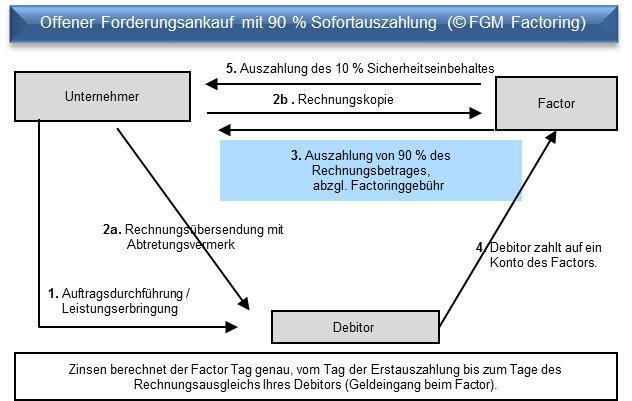

Ablauf beim Full Service Factoring:

Nach Erstellung der Rechnung reichen Sie eine Kopie an den Factor und erhalten eine sofortige Erstauszahlung. Diese liegt meist zwischen 80 - 90%. Nach Rechnungsausgleich Ihres Debitors auf das Konto des Factors, erhalten Sie den Sicherungseinbehalt (Sperrbetrag) ausgezahlt. Echtes Factoring beinhaltet zusätzlich den Forderungsausfallschutz, so dass Sie auch bei Insolvenz Ihres Kunden keinen Zahlungsausfall befürchten müssen.

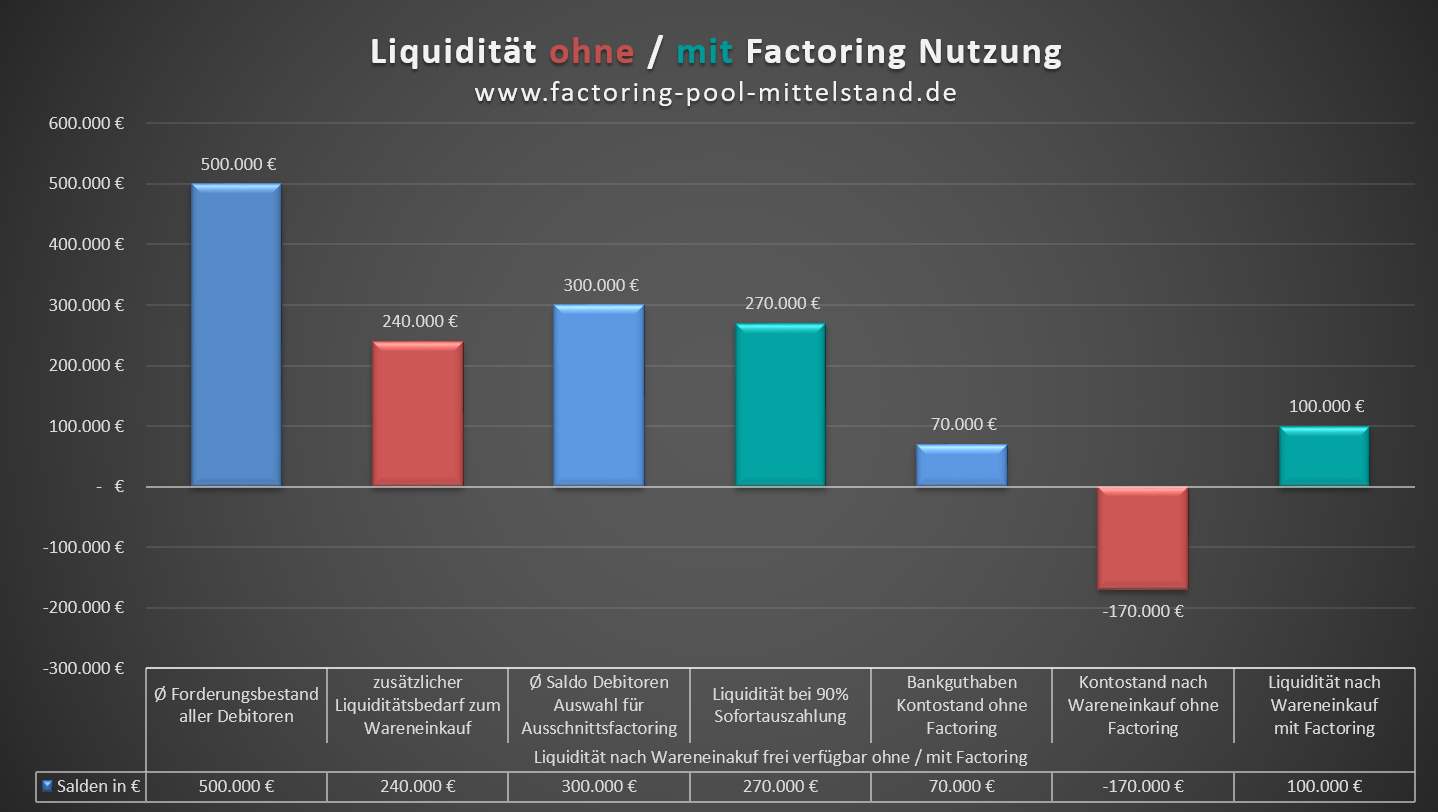

Full Service Factoring finanziert Wachstum

Ihr Unternehmen wächst, das Warenlager soll dauerhaft aufgestockt werden. Alternativ zum Kontokorrentkredit kann auch Factoring die erforderliche Liquidität generieren, ohne bestehende Kreditlinien zu belasten.

Inhouse Factoring bietet die preiswertere Alternative:

Für Full Service Factoring werden neben dem stillen Verfahren die höchsten Factoringgebühren berechnet. Wir empfehlen Unternehmen mit einem professionellen Debitorenmanagement ab 1 Mio. € Umsatz das Inhouse Factoring auf Grund günstigerer Kosten als Alternative in Betracht zu ziehen.

Sie betreiben hier das Mahnwesen je nach Factor bis zum 31. / 61. Tag der Überfälligkeit selbst und geben die dann noch überfälligen Forderungen an den Factor weiter. Zusätzlich reduzieren Sie mit dieser Variante Ihre Factoringgebühr nachhaltig.

Auch der "verdeckte" Ankauf von Kundenforderungen mit Abtretungsverboten ist im offenen Full Service Verfahren nicht möglich. Bei der Inhouse Variante wiederum stellt der selektive stille Forderungsankauf (ohne Abtretungsanzeige an den Debitor) bei den meisten Gesellschaften kein Problem dar. Bei betriebswirtschaftlich gut aufgestellten Unternehmen ist Inhouse oder Stilles Factoring generell möglich.

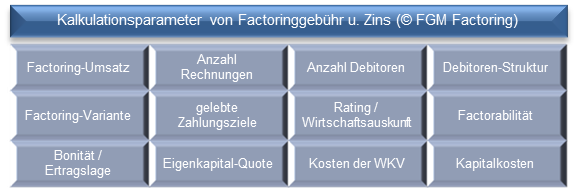

Wie werden Factoring Kosten berechnet?

Zahlreiche Parameter sind für die Kosten- und Gebührenberechnung im Full Service Verfahren ausschlaggebend. Die wichtigsten Faktoren zur Kosten Kalkulation stellen wir Ihnen in nachfolgendem Schaubild vor.

Sofern Sie bereits Angebote vorliegen haben, können Sie diese mit unserem Factoring Rechner transparent vergleichen.